Памятка по налоговым вычетам

Если вы работаете официально и получаете «белую» зарплату, то платите подоходный налог — 13%. Перечисляет его бухгалтерия, а вы получаете зарплату уже без НДФЛ — налога на доходы физических лиц.

После покупки квартиры эту сумму можно и нужно вернуть!

Налоговый вычет составляет 13% от стоимости недвижимости и выплаченных процентов по ипотеке. Также можно оформить вычет на добровольное страхование жизни, получить его можно только по договору страхования, срок которого составляет не менее 5 лет.

Вычеты можно получить один раз в год неограниченное число раз, то есть каждый год вычет можно получать снова, но в пределах лимитов.

Кто имеет право на возврат налога?

- Вы официально работаете (по трудовому договору) и платите подоходный налог по ставке 13% (Индивидуальным предпринимателям вычет не положен);

- Вы являетесь резидентом РФ;

- Вы купили квартиру на территории России;

- Вы заплатили за жилье своими деньгами или взяли ипотеку;

- Квартира уже в собственности или есть акт приема-передачи для новостройки

Вернуть часть налогов может каждый, кто платит НДФЛ

Пенсионеры не платят подоходный налог, но тоже могут оформить возврат, если с момента выхода на пенсию прошло не более трёх лет.

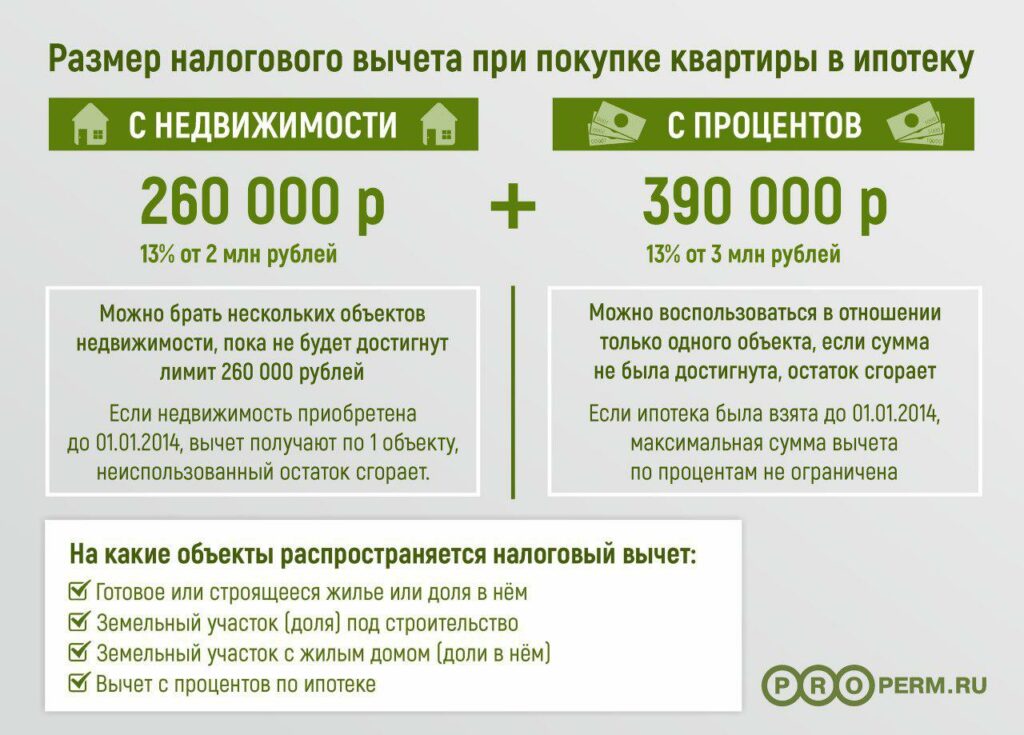

Сколько можно вернуть?

Максимально возможная стоимость жилья для расчета имущественного вычета – 2 млн рублей, а для процентов по ипотеке – 3 млн рублей

Таким образом, до 260 000 рублей можно вернуть из своих налогов при покупке квартиры, а также до 390 000 рублей за выплаченные проценты по ипотеке.

Законодательство не накладывает ограничения на число лет возмещения. Если ипотечный договор подписан на 30 лет, то можно ежегодно оформлять вычет по мере уплаты процентов.

В общей сложности за квартиру и проценты по ипотеке можно вернуть до 650 000 рублей в течение нескольких лет.

Размер налогового вычета по расходам на добровольное страхование жизни тоже ограничен. Он не может превышать 120 000 рублей в год (возвращается 13% от суммы страхового взноса в пределах указанного лимита). При этом он суммируется с другими социальными вычетами (за исключением вычетов по расходам на обучение детей, благотворительность и дорогостоящее лечение). Таким образом, 120 000 рублей будет общей суммой для всех социальных вычетов, которые вы сможете заявить за год.

Особенности и ограничения:

- Если это не первая квартира, а предыдущая квартира стоила меньше 2 млн рублей и была куплена в 2014 году или позднее, остаток вычета можно переносить на другие объекты, пока не будет исчерпан весь лимит. Если квартира была приобретена до 2014-го, переносить остаток имущественного вычета нельзя. А вот вычет по процентам можно использовать только для одного ипотечного кредита. Если с ипотеки вернуть хотя бы рубль налога с процентов, по другой ипотеке вычет уже не дадут.

- Если часть квартиры оплачена материнским капиталом, с этой суммы нельзя получить имущественный вычет. В таком случае средства материнского капитала нужно вычесть из стоимости квартиры.

- Каждый год, возвращая сумму налога, вы будете получать ровно столько, сколько заплатили государству в виде НДФЛ в предыдущем году. Даже если вы имеете право на несколько налоговых вычетов, например, за приобретение жилья и за проценты по кредиту, все равно государство не вернет вам больше того, что от вас получило. Это всегда будет максимум 13% от вашего годового дохода.

А если квартира была приобретена в браке?

Если квартира приобретена в браке, то при отсутствии брачного договора она считается совместно нажитым имуществом. В таком случае оба супруга имеют право на имущественный вычет, но тоже в пределах лимита (2 млн рублей для каждого) и фактических расходов на покупку жилья. Муж и жена должны распределить между собой этот вычет: можно поровну, но необязательно. Если квартира стоит 3 млн рублей, то муж, например, может получить 2 млн рублей налогового вычета, а жена — 1 млн. Тогда остаток доступного ей имущественного вычета (еще 1 млн рублей) жена может позже использовать на другой недвижимости. Выгоднее распределить вычет максимально в пользу того супруга, который получает большую зарплату. Так семья сможет быстрее вернуть причитающуюся ей по вычету сумму.

Договоренности по распределению вычета нужно прописать в заявлении, которое подается в налоговую вместе с декларацией для возврата налога.

Особенности расчёта налогового вычета на проценты по ипотеке

Если вы начали платить проценты по кредиту раньше, чем жилье было получено в собственность, то при подаче первой декларации в состав вычета включаются расходы на уплату процентов за весь период действия кредита, включая тот год, за который заполняется сама декларация.

Например, в 2017 году был заключен кредитный договор с банком и с 2018 года платятся проценты. Непосредственно правоустанавливающие документы на квартиру были получены в 2020 году (позже, чем был взят кредит). Так вот, право на имущественный вычет в данном случае возникло в 2020 году, первая декларация будет заполняться за 2020 год. В листе «И» декларации отдельной строкой мы показываем сумму основного вычета – это стоимость квартиры (но не более 2 млн. рублей), а отдельной строкой будет указана сумма расходов на уплату процентов по кредиту за 2018, 2019 и 2020 годы.

Когда можно подать документы на вычет?

Право на имущественный вычет появляется после получения документов, подтверждающих право собственности на жилье: выписка из ЕГРН (свидетельство о регистрации права собственности) при покупке квартиры по договору купли-продажи или акт приема-передачи при покупке жилья по договору долевого участия.

Если вы купили квартиру в прошлом и не оформили вычет сразу, то вы можете сделать это сейчас (никаких ограничений по срокам получения вычета нет). Заявить вычет можно и через 10 лет, и через 20 лет после покупки жилья.

Срок получения имущественного вычета законодательством не установлен. То есть сейчас вы можете оформить вычет за квартиру, купленную, например, в 2010 году. Но вернуть налог можно не более, чем за три последних года.

Есть мнение, что подать декларацию для получения вычета можно только до 30 апреля. Это не так. Для налогоплательщиков, претендующих на имущественный налоговый вычет, срок подачи декларации не ограничивается 30 апреля. С целью получения данного вычета налогоплательщики вправе представить декларацию в любое время в течение года, но не позднее трех лет со дня уплаты указанной суммы налога (п. 7 ст. 78 НК РФ)

Единственное ваше ограничение заключается в том, что подать декларацию и вернуть налог можно только за 3 предыдущих года. Например, в 2019 году уже нельзя подать декларацию и получить вычет за 2015 год.

Декларацию по НДФЛ можно заполнить от руки или воспользоваться программой “Декларация 2018 (2019, 2020)”, которая размещена на сайте ФНС. А если не хотите тратить напрасно много времени, допустить ошибку и в итоге не вернуть деньги за целый год.

За какой период можно получить налоговый вычет?

Декларация на возврат налога всегда подается за целый календарный год (вне зависимости от того, в каком месяце куплено жилье и в какие месяцы были уплачены налоги).

При этом подать декларацию за календарный год можно только по его окончании. Подать декларацию на возврат налога за календарный год до его окончания нельзя.

При этом стоит отметить, что вы можете воспользоваться возможностью получить вычет как через налоговую (онлайн или отделение) по окончании года, так и через работодателя, не дожидаясь окончания календарного года.

Как получить вычет от налоговой?

Процесс получения вычета состоит из:

- сбора и подачи документов в налоговую инспекцию,

- проверки документов налоговой инспекцией и

- перевода денег.

В каждой конкретной ситуации есть свою нюансы, поэтому рекомендуется уточнить подробные требования для оформления вычета в вашей налоговой инспекции.

Для получения вычета нужно подать в налоговую инспекцию декларацию по форме 3-НДФЛ. За каждый год — отдельная декларация. К ней нужно приложить все подтверждающие документы (документы о праве собственности, ипотечный договор, подтверждение оплаты, справка о доходах) и заявление на возврат налога с реквизитами, куда перевести излишне уплаченную сумму налога.

Подавать документы можно как самостоятельно, так и с привлечением профильных организаций по оказанию подобного рода услуг.

Инструкция для работающих на найму граждан не являющихся ИП или не получающих инвестиционных доходов:

- Заполняем налоговую декларацию (по форме 3-НДФЛ)

- Получаем справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ

- Подготавливаем копии документов, а именно:

- на приобретение квартиры – договор участия в долевом строительстве, передаточный акт и выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП);

- при погашении процентов по ипотеке – договор ипотеки, график погашения кредита (займа) и уплаты процентов;

- на добровольное страхование жизни – копию договора (страхового полиса) с негосударственным фондом (страховой компанией) и, если необходимо, копии документов, подтверждающих степень родства с лицом, за которое вы уплатили взносы (свидетельства о браке, свидетельства о своем рождении (документов об усыновлении), свидетельства о рождении ребенка (документов об установлении опеки (попечительства) или усыновлении).

4. Подготавливаем копии платёжных документов:

- на приобретение квартиры – банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, платежные поручения или другие документы, подтверждающие расходы налогоплательщика при приобретении имущества;

- при погашении процентов по целевым займам (кредитам) – справка банка об уплаченных процентах по ипотеке;

- на добровольное страхование жизни – подтверждающих фактические расходы налогоплательщика на уплату взносов (чеки контрольно-кассовой техники, приходно-кассовые ордера, платёжные поручения и т.п.).

5. При приобретении имущества в общую совместную собственность подготавливаем:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договорённости сторон-участников сделки о распределении размера имущественного налогового вычета между супругами.

6. Предоставляем в налоговый орган по месту жительства заявление о возврате налога, заполненную налоговую декларацию с копиями документов, подтверждающих фактические расходы и право на получение вычета при приобретении имущества.

Когда ждать возврат налога?

Декларацию проверяют до трех месяцев. Еще месяц по закону отводится на перечисление НДФЛ на счет налогоплательщика. Итого с момента подачи декларации до возврата денег на счет может пройти около четырех месяцев.

Декларацию и заявление можно отправлять в налоговую каждый год, с учетом остатка вычета и уже возвращенного налога. До тех пор, пока вся сумма НДФЛ не будет возвращена.

ПОЛЕЗНЫЕ ССЫЛКИ:

📍ПОДБОРКА ФОРМ И БЛАНКОВ ДЛЯ ВЫЧЕТА: ЗДЕСЬ!

📍БЛАНКИ 3-НДФЛ И ИНСТРУКЦИИ ПО ЗАПОЛНЕНИЮ НА САЙТЕ ФНС: ЗДЕСЬ!

📍ВИДЕОИНСТРУКЦИЯ ПОДАЧИ ДЕКЛАРАЦИИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА: ЗДЕСЬ!

📍ПРО ИМУЩЕСТВЕННЫЙ ВЫЧЕТ НА САЙТЕ ФНС: ЗДЕСЬ!

📍ПРО ИМУЩЕСТВЕННЫЙ ВЫЧЕТ НА САЙТЕ ГОСУСЛУГ: ЗДЕСЬ!

📍ПРО ВЫЧЕТ НА СТРАХОВАНИЕ НА САЙТЕ ФНС: ЗДЕСЬ!